С наступлением осени в Украине наблюдается оживление деловой активности, хотя война значительно изменила это понятие. Финансовый сектор готовится к новому сезону, адаптируя свои услуги к текущим экономическим реалиям.

Об этом в своей статье для портала "Минфин" написал аналитик Алексей Козырев.

Эксперт отметил, что инфляция набирает обороты с начала лета. Если в мае годовая инфляция составляла 3,3%, то к 1 августа Госстат зафиксировал уже 5,4%. Национальный банк Украины (НБУ) прогнозирует рост потребительских цен к концу года на уровне 8,5%.

Кредитная политика

В свете растущей инфляции НБУ, вероятно, сохранит ключевую ставку на уровне 13% годовых. Решение по этому вопросу ожидается 19 сентября. При дальнейшем раскручивании инфляции НБУ может задуматься о пересмотре денежно-кредитной политики до конца года.

Банки не спешат снижать процентные ставки по коммерческим и потребительским кредитам. Однако конкуренция за крупных и платежеспособных клиентов остается высокой. Для этой категории заемщиков гривневые кредитные ставки могут находиться в пределах 13,5-15% годовых, в зависимости от сроков и конкретных кредитных программ.

Малый и средний бизнес может рассчитывать на ставки 14,5-18% годовых, а по некоторым проектам с повышенными коммерческими рисками - до 20-25% годовых.

Государственные программы поддержки бизнеса сохраняют ставки в пределах "5-7-9" и несколько выше, учитывая комиссии банков. Однако финансовые возможности государства почти исчерпаны, и значительного кредитного потока в сентябре ожидать не стоит, за исключением аграрного сектора.

Для потребительских кредитов наблюдается существенный разброс ставок - от 20% до 40% годовых. Реальная стоимость кредита может быть выше за счет комиссий и дополнительных платежей.

Депозитная политика

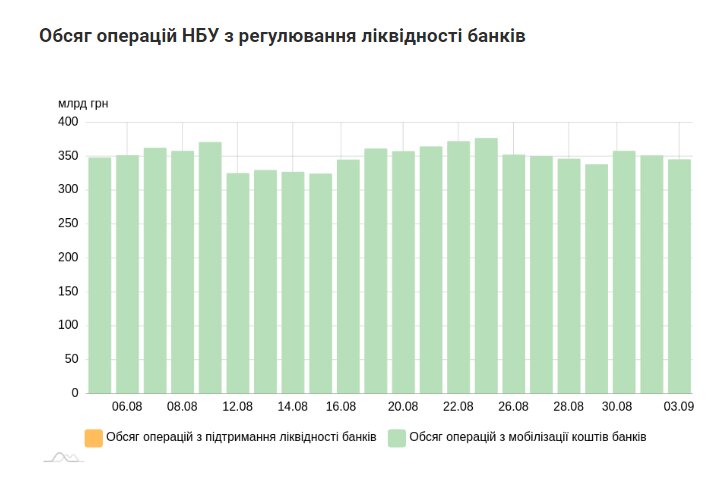

Банковская система обладает избыточной ликвидностью, что позволяет финансовым учреждениям не слишком активно бороться за средства клиентов. Ежедневно банки размещают в депозитные сертификаты НБУ от 325 до 377 млрд грн.

Наблюдается разница в подходах различных групп банков. Государственные банки и дочерние структуры иностранных банков более агрессивно снижали ставки по депозитам. Банки с отечественным капиталом были более осторожны в снижении доходности вкладов, так как они в большей степени зависят от средств рядовых вкладчиков.

В сентябре ожидается, что ставки по гривневым депозитам в банках с отечественным капиталом будут находиться в следующих пределах:

- 3 месяца: 12-14,5% годовых

- 6 месяцев: 12,5-14,5% годовых

- 9 месяцев: 13-14,75% годовых

- 12 месяцев: 13-15% годовых

Государственные банки и иностранные финансовые учреждения, вероятно, предложат ставки на 1-3% годовых ниже по каждому из перечисленных сроков.

Война на годы и дипломатический тупик: WSJ о реальном состоянии переговорного процесса

Индексацию "обнулили": почему украинцы остались без январских доплат и когда ждать денег

Минимальная зарплата с 1 марта: сколько получат украинцы весной

Тарифы на электроэнергию с 1 марта: кто сможет платить в два раза меньше

Для юридических лиц разброс ставок будет очень широким и будет зависеть от индивидуальной заинтересованности конкретного банка в этих гривневых ресурсах. Ожидаются следующие ставки:

- До 5-8% годовых за месячные ресурсы от 1 млн гривен

- До 10-11% годовых на срок до 3-4 месяцев

- До 12-12,5% годовых на срок от 5 до 9 месяцев

- До 13-13,5% годовых на год

Банки с отечественным капиталом (особенно малые) могут предложить ставки на 0,5-1,5% годовых выше по каждому из этих сроков.

По валютным вкладам населения и депозитам юридических лиц ставки в сентябре останутся на текущих уровнях: до 3% годовых максимум в долларах на длительные сроки (от 9 месяцев до 1 года и более) и до 2,6% годовых в евро.

Операции с ОВДП

В связи с планами по увеличению объема ОВДП на 216 млрд гривен, Министерство финансов, вероятно, приостановит практику активного снижения доходности этих ценных бумаг. Ожидается, что НБУ расширит список бенчмарк-ОВДП для стимулирования их приобретения банками.

Прогнозируется активизация работы банков с населением по продаже ОВДП и усиление работы с юридическими лицами в этом направлении. Некоторые компании могут приобретать облигации с целью их дальнейшего использования в качестве залога под будущие кредиты.

Валютные операции

Спрос на валюту остается повышенным как среди населения, так и на межбанковском рынке. Банки продолжат активно зарабатывать на операциях с безналичной и наличной валютой. Ежемесячный ввоз наличной валюты банками превышает $1 млрд в эквиваленте, преимущественно в долларах и евро.

Ежедневное превышение сальдо покупки наличной валюты над ее сдачей составляет от $20 млн до $60 млн, что позволяет активно зарабатывать обменным пунктам банков и финансовых компаний.

На наличном рынке спред по доллару в относительно спокойные дни будет находиться в пределах 20-30 копеек в кассах банков. При существенных колебаниях курса этот спред может увеличиваться до 25-50 копеек. Для евро спред в спокойные дни составит от 25 до 40 копеек, а в периоды нестабильности может достигать 45-70 копеек.

Сверхприбыльным останется бизнес банкиров по покупке валюты у НБУ на свою валютную позицию и ее дальнейшая продажа на карты клиентов.

Карточный бизнес

Главным событием в карточном бизнесе в сентябре станет запуск общеукраинской программы "Национального кешбэка". Банки рассчитывают на увеличение своей клиентской базы и количества обслуживаемых карт за счет этого продукта. При успешной реализации этой идеи банки могут получить до 10-15% прироста активных карт клиентов, а также увеличение среднего чека операций.

Финансовые показатели банков

В зависимости от специфики работы каждого из банков, структуры их клиентской базы и активности работы казначейств, доля доходов от валютных операций в общей структуре доходов банка в сентябре может достигать от 15% до 40%.

Планы по сбору дополнительных средств для бюджета

Согласно информации, предоставленной главой комитета Верховной Рады по вопросам бюджета Роксоланой Пидласой, планируется собрать дополнительные средства для бюджета следующим образом:

- 115,4 млрд грн. - сокращение расходов по обслуживанию и погашению государственного долга

- 216 млрд грн. - дополнительное размещение ОВДП

- 100 млрд грн. - перевыполнение плана по сбору налогов

- 30 млрд грн. - налоговые поступления от повышения налогов (в частности, увеличение военного сбора с 1,5% до 5%)

- 12,7 млрд грн. - повышение ставок акцизного налога на табак и топливо

Таким образом, банковский сектор Украины демонстрирует гибкость и адаптивность к сложным экономическим условиям, предлагая клиентам разнообразные финансовые инструменты и услуги, соответствующие текущей ситуации в стране.